爱美客三季度业绩环比双降、先发优势或减弱、年内股价跌超4成 谁能接力嗨体维持高增?

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:新消费主张/cici

10月24日晚间,医美龙头爱美客发布2023年三季报,共实现营收21.70亿元,同比增长45.71%;共实现归母净利润14.18亿元,同比增长43.74%。财报发布后,市场投资者似乎并不为这份双增的成绩单买账,发布财报后次日,公司股价下跌12.16%。营收、归母净利润双增,为何还会出现股价大跌,这份财报里还有什么核心值得挖掘的信息?

股价大跌当日晚上,爱美客便公告称,公司实控人、董事长简军拟以自有资金自公告披露之日起6个月内通过包括但不限于集中竞价或大宗交易等方式增持公司股份,本次增持金额不低于5000万元且不超过1亿元,本次增持价格不超过450元/股。

三季报发布次日股价大跌:三季度营收、净利润环比双降 年初至今股价跌超4成

近日,爱美客发布第三季度报告。2023年前3季度,爱美客共实现营收21.70亿元,同比增长45.71%;共实现归母净利润14.18亿元,同比增长43.74%。对于这样一份营收、净利润双增的成绩单,投资者似乎并不买单,三季报发布次日,公司股价下跌12.16%,跌至318.04元/股。

虽说爱美客前三季度整体增速尚可,但分季度来看,2023年Q3公司虽仍旧营收、净利润双增,但业绩增速相较前两个季度有了较大幅度下滑。2023年Q1-Q3,公司的营业总收入分别为6.3亿元、8.29亿元、7.11亿元,分别同比增长46.30%、82.60%、17.58%;归母净利润分别为4.14亿元、5.49亿元、4.55亿元,分别同比增长51.17%、76.53%、13.27%。

除此之外,2023年Q3公司营业总收入和归母净利润均出现了环比下降的状况,营收环比下降14.29%,归母净利润环比下降17.19%。

除了Q3业绩增速放缓外,爱美客2023年以来二级市场股价表现或也难容投资者满意,自2023年1月16日达到646元/股的阶段性高点后,爱美客股价便呈现下滑趋势,从年初至今,公司股价已累计下跌41.69%。

注射玻尿酸市场竞争激烈、爱美客先发优势或减弱 爆品“嗨体”对业绩提振效果减弱

我国注射医美市场以玻尿酸和肉毒素两大注射产品为主,由于上游厂商数量较少、高度集中的市场竞争格局促使上游生产商议价能力强,这也成就了爱美客强劲的盈利能力。公司的销售毛利率常年维持在90%以上,以2023年前3季度为例,公司的销售毛利率高达95.30%,销售净利率高达65.23%。

另外,由于上游注射医美产品的生产、销售需要各类生产资质,申请和审批周期长,对新进入者具备较高的进入壁垒,以玻尿酸注射产品为例,国产注射类玻尿酸产品从临床试验到获批需历经3年及以上。因此,上游注射医美生产商,如爱美客、华熙生物、昊海生科等都凭借高审批壁垒,赢得一定的先发优势。

但同时,市场需求快速增长、行业发展前景较好、高毛利水平等也吸引多家企业通过自主研发或者兼并收购的方式进入国内市场,行业竞争逐渐加剧。目前,我国获批的玻尿酸产品越来越多,具体可分为以乔雅登、瑞蓝等为代表的欧美系玻尿酸,以艾莉薇、伊婉等为代表的韩系玻尿酸和以润百颜、海薇、法思丽、爱芙莱、欣菲聆、舒颜、馨妍、娇兰、塑欣2款、奥昵、爱美飞、逸美2等为代表的国产玻尿酸。另外,还有很多玻尿酸品牌处于审批状态中,如江苏吴中代理的HARA玻尿酸等。

随着越来越多国产、进口注射玻尿酸品牌完成审批,这种先发优势或也有所减弱,对于龙头爱美客而言也不例外,这从爱美客溶液类注射产品创收增速相较2020年显著放缓也可以看出。

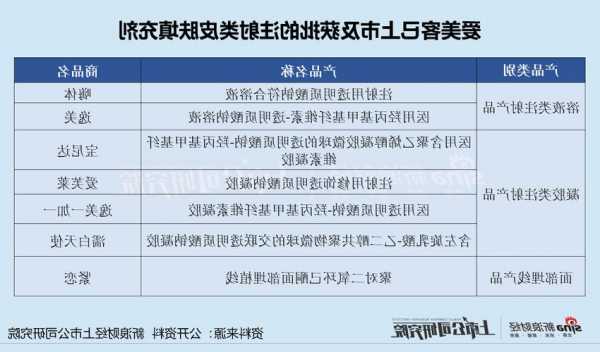

爱美客营收主要由溶液注射产品和凝胶注射产品两大板块构成,其中溶液注射产品目前有嗨体(“爆款”)和逸美,凝胶注射产品目前有爱芙莱、爱美飞、逸美一加一、宝尼达和濡白天使。

2023年上半年(注:由于三季报并未单独分业务披露营收,在此用半年报中数据),溶液类注射产品实现营收8.74亿元,占比59.92%;凝胶类注射产品实现营收5.77亿元,占比38.81%。公司溶液类注射产品营收占比由2020H1的75.18%下降至59.92%。

从增速来看,2020H1-2023H1,爱美客溶液类产品增长率分别为230.38%、35.12%、35.90%,凝胶类产品增长率分别为57.39%、59.71%、139.00%。由此,可以看出2022年H1及2023年H1公司溶液类产品增长率较2021年H1有所放缓,而凝胶类产品于2023年H1营收增速则较2021年、2022年H1有所提升。

由于溶液类产品中销售主力为爱美客重磅产品嗨体,这或说明公司核心产品嗨体创收增速或也相较2021年及以前大幅下降。值得关注的是,“嗨体”自2016年获批起便迅速抢占用户心智,并为爱美客的高增长立下了汗马功劳,成为爱美客最核心品牌之一。2017-2022年用时7年左右,以嗨体为主的溶液类产品营收便增长至12.93亿。若嗨体销售增速仍无法回升,对爱美客整体业绩的提振效果或将进一步减弱。

濡白天使及如生天使能否接力嗨体、助力爱美客维持高增长?

濡白天使是爱美客于2021年6月获得Ⅲ类医疗器械认证的全国首款含左旋乳酸-乙二醇共聚物微球的皮肤填充剂,也是爱美客继嗨体后推出的又一重磅新品。因目前国内获得Ⅲ类医疗器械认证的注射类再生制剂仅有濡白天使、艾维岚和伊妍仕三款产品,所以濡白天使也是爱美客打造的第二增长曲线。2023年上半年,濡白天使增长有所提速,但销售表现或远不及嗨体刚推出时那般火爆。

2023年7月,爱美客又推出“如生天使”,作为新款再生产品,虽然材料同样是左旋乳酸-乙二醇共聚物微球和玻尿酸,但二者又有多个不同点。

从产品规格来看,“如生天使”是1.0ml/支,“濡白天使”为0.75ml/支,如生天使单支的剂量要更多一些;从产品作用来看,“如生天使”应用于皮肤浅层容量填充,起到紧致提拉的作用,而“濡白天使”应用于皮肤深层填充,起到立体塑形的作用;从产品材料来看,濡白天使材料较硬,更利于外轮廓支撑固定;如生天使材料更软,更适合较浅层注射,可塑造轮廓柔美感。

据悉,如生天使和濡白天使的售价均较高,其中濡白天使的售价12800起,如生天使的价格大概在14800元起。从产品售价设定来看,濡白天使和如生天使或均定位中高端消费者,销售量或难复刻嗨体的。

除此之外,爱美客“注射用A型肉毒毒素”已经完成III期临床试验,目前正在整理注册申报阶段,这也是爱美客后续业绩增长的预期之一。至于濡白天使、如生天使能否接力嗨体维持住爱美客的高增长?肉毒素能否成功上市?仍有待进一步观察。

作者:xinfeng335本文地址:http://www.wuxinggongxiang.com/post/209.html发布于 2023-10-27

文章转载或复制请以超链接形式并注明出处